继“入摩”后,A股“入富”再次迎来市场关注!

9月27日(周四)早晨7:30,也即22小时后,全球第二大指数公司富时罗素,将正式宣布是否将中国A股纳入其指数体系。

纳入富时罗素指数与纳入MSCI一样,对A股最大的吸引力在于新资金的注入,届时将吸引全球跟踪指数的基金流入。据多家券商预计,A股纳入新兴市场指数时的初始权重将大于MSCI,短期带来的增量资金与MSCI大体相当,大概在千亿人民币左右。长期来看,A股市场外资增量空间将达数万亿级别。

不过,这是A股第三次冲击富时罗素指数,此前在2016年和2017年,富时罗素先后以市场过度干预、股票停牌率高等问题两次拒绝了A股。

从纳入MSCI的结果来看,海外增量资金流入并不能改变市场短期走势。但海外资金作为长线资金,今年以来,伴随着A股的持续下跌,外资开始大幅逆势加仓A股,配置A股比例也在逐步提升。届时,外资对A股市场的影响力和定价权将进一步增强。

值得注意的是,9月份以来,北上资金买入A股力度有所减弱,但上周在沪指迎来久违大涨且涨幅创下两年多来新高的背景下,北上资金买入节奏开始加快、力度也开始加大。9月17日至9月20日,北上资金累计净流入88.84亿元。

A股国际化又有新的进展,北京时间9月27日早晨7:30,富时罗素将正式公布年度讨论会的结果,是否将中国A股纳入其指数体系。其中,A股的分类将为次级新兴市场(SecondaryEmerging)。

从市场分析来看,本次A股将大概率被纳入富时罗素指数。

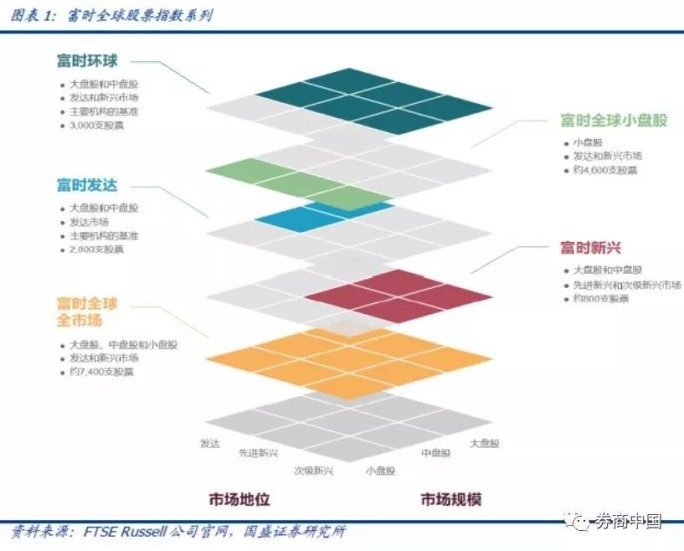

富时全球股票指数体系(FTSEGlobalEquityIndexSeries)是富时罗素指数公司的旗舰指数体系,包含46个不同国家的约7400只股票,占全球可投资市场总市值的98%,细分为发达、先进新兴、次级新兴市场三个层面,其中与中国A股相关的核心指数是富时新兴市场指数(FTSEEmergingIndex)。

本次富时罗素年度讨论会的核心议题系是否将中国A股从“未分级”上调至“次级新兴市场”,如果获得通过,便意味着A股正式被纳入富时全球股票指数体系内。

接近上交所的人士表示,当日下午(9月27日)富时罗素会在上交所的交易大厅举行一场发布会,届时富时罗素CEO麦思平(MarkMakepeace)、证监会领导以及部分机构客户代表也会出席。

如果被纳入,A股在富时新兴市场指数中的权重颇受关注。

根据2017年10月官网显示,富时罗素指数公司拟为客户提供三种方式来自由选择A股在富时新兴市场指数中的权重:1)按照QFII/RQFII总额度分配权重,A股权重4.67%;2)不考虑额度限制分配权重,A股权重24.75%;3)个性化定制分配权重。

麦思平早前在接受彭博社采访时也表示,如果决定将A股纳入全球新兴市场基准指数,纳入比例可能高于0.8%。对于A股纳入的权重,他表示由于外资在中国A股股票中持有市值最多只能为30%,且沪、深港通的交易也有限额,所以要判断纳入中国的比重应该是多少才不会冲击市场,也不会因为纳入的比重太高,导致外资无法持有。

此前,MSCI将A股纳入新兴市场指数时的初始权重为0.8%。

自今年一月份以来,A股持续下跌,市场对增量资金可谓期待已久。如果A股成功“入富”,将会带来多少增量资金呢?

国盛证券张倩婷表示,据富时罗素估计,跟踪全球指数和全球新兴市场指数的被动基金中,约有40%以富时罗素指数体系为基准,60%以MSCI指数体系为基准,即追踪富时全球和新兴市场指数的资金总规模小于MSCI。而根据此前富时罗素公司CEO的表态,其对中国A股的权重可能高于明晟公司。综合以上两点,预计短期内纳入富时指数为A股市场带来的增量资金与MSCI大体相当,在千亿人民币左右。

广发证券研报也分析称,A股如纳入富时指数,预计给A股带来的短期资金流与纳入MSCI相当,这将进一步加快A股融入全球资本市场步伐,以龙头股为首的风格将进一步强化。

中泰证券银行业首席戴志锋预计,纳入初期带来增量资金在120-150亿美元,被动资金12-15亿美元。假设富时罗素给予A股的初始权重在0.8%-1%,则初始增量资金为120-150亿美元,人民币在810-1000亿元,假设被动资金占比10%,则12-15亿美元将在启动初期进入市场,90%主动资金将进行择时配置。

长期来看,张倩婷分析称,A股市场外资增量空间将达万亿级别。如果未来MSCI纳入因子从5%逐渐提升100%,预计长期新流入的资金量会达到2.7万亿元人民币。同时考虑到A股也有望逐步纳入富时罗素等指数,增量空间将进一步提升。

参考台韩市场国际化的经验,市场完全开放后的外资增量空间更为广阔。以日本(30%)、台湾(25.2%)、韩国(15.9%)等市场的外资占比为参考,假设未来外资持股占比达到5%、10%和15%,对应外资配置增量资金将分别达到1.38万亿、4万亿和6.68万亿元。

法国巴黎银行也在上月指出,A股逐步被纳入全球股票和债券基准指数或刺激1.3万亿至1.45万亿美元的资金流入,并在未来几年内重塑资产类别之间的交易关系。除了MSCI和富时罗素,摩根大通和彭博巴克莱指数也可能在明年做出调整。

今年6月,A股纳入MSCI,市场一片期待。然而也正是在6月份,A股跌破3000点大关,此后更是一路下跌。所以,指望海外资金的流入,扭转短期市场走势,并不现实。不过,在A股跌破3000点后,海外资金却是越跌越买,外资配置A股比例正在逐步提升。

今年以来,沪港通北向资金净流入达2352.98亿元,较去年年底大增67.7%,累计净流入达到5828.14亿元。

今年2月份开始,伴随着A股的下跌,北向资金加大买入力度,资金流线曲线大幅攀升。近6个月,北向资金净流入达1970.01亿元。而南向资金,却开始有了明显撤退迹象,近6个月,净流出276.19亿元。即海外资金持续逆势加仓A股。

一轮加仓以后,外资持股规模快速增长。招商证券表示,截至2018年6月末,境外机构和个人持股规模达1.28万亿元,占同期A股流通股市值的比例为3.18%;其中,通过陆股通持股6606.07亿元,约占外资持股总规模的51.8%,已超半数,较去年同期的39.9%大幅提升,进一步说明陆股通已经成为境外资金投资A股市场的重要途径。

张倩婷在研报中指出,对外开放背景下,未来外资配置A股比例仍有很大提升空间。目前A股外资占比仅为3.18%,远低于日、韩、台湾等海外市场,国际资金仍在“水往低处流”;另一方面,经过前期调整,A股估值已处于底部区域,在国际比较中也处于较低水平,从股息率、股权风险溢价等指标来看,对长线资金已有明显配置价值,叠加近期稳汇率、稳信用政策逐步落地,外资增配动力有望阶段性增强。

自2016年首次申请开始,A股已经连续两次被富时拒之门外。与“入摩”一样,“入富”之路并不平坦。

2015年5月26日,富时罗素指数公司宣布将启动将中国A股纳入富时全球股票指数体系的过渡计划。富时罗素指数公司专门为A股设计了相应的临时过渡指数,包括富时新兴市场含A股指数、富时环球含A股指数等。

2016年,中国首次申请加入富时罗素指数,但FTSE担心A股市场干预问题而予以拒绝。2017年,FTSE再次将A股拒绝,理由为股票停牌率高。

针对这些问题,证监会推出停牌新规,规定重大重组停牌不超3个月,非公开发行不超1个月,对滥用停牌和无故拖延复牌的,将采取监管措施或纪律处分。

2018年5月底,在“衍生品市场国际化暨股指类衍生品市场发展论坛”上,富时罗素公司大中华业务拓展总监黄圣融称,中国拥有全球第二大的股票市场,一直以来海外投资者对投资中国股市都十分感兴趣,MSCI纳入中国A股正给海外投资者提供了一个机会。

在今年6月成功纳入MSCI后,A股一直被国外投资者诟病的停牌等问题已经得到明显的改善。中泰证券称,继竞争对手MSCI提升A股纳入因子,预计此次“入富”成功可能性较大。

如果成功“入富”,短期就有千亿资金要来,那么他们会买什么呢?

可以从MSCI成分股的持股中看出一些端倪。中泰证券指出,MSCI成分股中银行股流通市值占比总市值达27.9%,在所有行业中占比最高。其中工行、农行、中行、招行分别为6.9%、5.2%、3.5%、2.8%。

同时,外资对银行股的主动配置在2018年呈现了上升趋势(数据剔除了银行股的战略投资者)。从个股配置对象上看,除去老三家城商行的战略投资者,近年QFII积极参与了银行股的打新以及2018年在建行、中信等个股呈现了配置力度加大的趋势。

招商证券研报提到,外资对于A股的行业偏好而言,一般看重基本面(盈利指标)和中长期发展,明显超配消费和医疗,尤其对以大消费为代表的白马龙头。

截至2018年二季度末,QFII和陆股通持股中消费(日常&可选)分别占比39.2%和43.1%,较A股总体高出不止20个百分点。陆股通持股中金融占比(13.15%)明显低于A股总体(23.8%),而QFII持股中金融行业占比(26.5%)与A股总体较为接近。

(来源:券商中国)